Khó khăn của đợt sóng dịch bệnh lần thứ tư đã được phản ánh rõ ràng qua các số liệu kinh tế quý 3/2021. Theo báo cáo mới nhất của Tổng cục Thống kê, tổng sản phẩm trong nước (GDP) quý 3 vừa qua ước tính giảm 6,17% so với cùng kỳ năm trước - mức giảm sâu nhất kể từ khi Việt Nam tính và công bố GDP quý đến nay. Số doanh nghiệp ngừng hoạt động từ đầu năm tới nay đã lên con số cao kỷ lục.

Với tình hình trên, báo cáo mới đây của CTCK Agribank (Agriseco) đã dự đoán trong kỳ công bố KQKD quý 3 sắp tới sẽ có rất nhiều doanh nghiệp rơi vào trạng thái thua lỗ hoặc tăng trưởng giảm mạnh, qua đó sẽ phần nào phản ánh lên giá cổ phiếu. Tuy nhiên, đối với tầm nhìn dài hạn, Agriseco đánh giá thị trường chứng khoán Việt Nam đang rất hấp dẫn nhờ môi trường vĩ mô ổn định, lãi suất và lạm phát thấp và mặt bằng định giá thấp hơn các nước trong khu vực.

Còn về ngắn và trung hạn, giữa bức tranh kinh tế ảm đạm chung, Agriseco Research vẫn lạc quan về một số doanh nghiệp vẫn sẽ ngược dòng, tạo điểm sáng về mức tăng trưởng lợi nhuận kinh doanh. Theo đó, đây sẽ là những cơ hội đầu tư tốt cho nhà đầu tư bởi việc thu hút dòng tiền cả ngắn và trung hạn trong bối cảnh Việt Nam đang khống chế tốt dịch bệnh và kỳ vọng nền kinh tế hồi phục mạnh mẽ trong quý 4 tới.

Agriseco Research đưa ra danh sách khuyến nghị 11 mã cổ phiếu, với kỳ vọng tăng trưởng (upside) kỳ vọng dao động từ 15% tới 25% - đây là mức hiệu suất sinh lời không hề thấp trong bối cảnh thị trường vẫn đang vận động sideway như hiện nay.

Danh sách cổ phiếu khuyến nghị của Agriseco

Dẫn đầu danh sách với mức sinh lời tốt nhất là mã cổ phiếu Ngân hàng Á Châu (ACB) và Tập đoàn Hòa Phát với mức upside tới 25%. Đối với ACB, Agriseco dự báo áp lực trích lập dự phòng trong quý 3 sẽ thấp do đã trích lập tương đối mạnh trong 2 quý đầu năm 2021. Ngoài ra, theo hợp đồng với Sunlife, ACB trong quý 3 dự kiến tiếp tục phân bổ 142 tỷ đồng từ hợp đồng bancassurance trong khi năm 2020 không ghi nhận khoản thu này.

Giá mục tiêu của cổ phiếu ACB đưa ra là 40.000đ/cổ phiếu, hiện chốt phiên 29/9 thị giá ACB đang dừng ở mức 31.350 đồng/cổ phiếu.

Diễn biến giá cổ phiếu ACB 1 năm gần đây

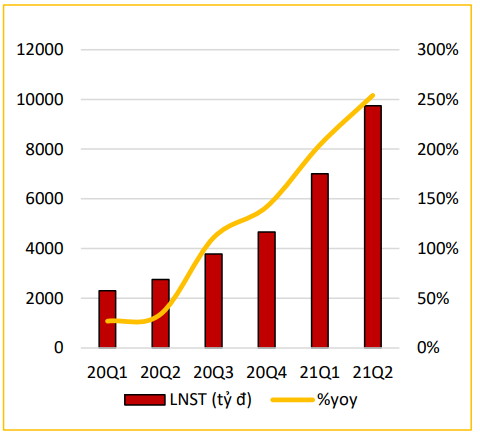

Với Hòa Phát (HPG), việc tỷ trọng xuất khẩu ngày càng lớn giúp HPG duy trì được đà tăng trưởng mặc dù bất lợi trong đợt dịch vừa qua. Trong quý 3, nhu cầu thép từ các thị trường xuất khẩu được kì vọng tiếp tục tăng mạnh trong bối cảnh nhà sản xuất thép lớn nhất thế giới là Trung Quốc đã đưa ra thông báo về việc cắt giảm sản lượng thép của trong nửa cuối năm, những điều này được Agriseco Research đánh giá sẽ mở ra triển vọng vô cùng tươi sáng cho HPG.

Bên cạnh đó, giá quặng thép đã điều chỉnh giảm trong tháng 8 và được kì vọng sẽ tiếp tục đà giảm trong thời gian tới kỳ vọng tiếp tục làm tăng biên lợi nhuận của HPG trong quý 3. Theo đó, xu hướng tăng giá của cổ phiếu HPG được dự báo duy trì khi giá cổ phiếu đã vượt thành công vùng 50.000 đồng, theo đó mức giá mục tiêu đưa ra là 65.000đồng/cổ phiếu.

Tình hình kinh doanh của Hòa Phát (nguồn: Agriseco Research)

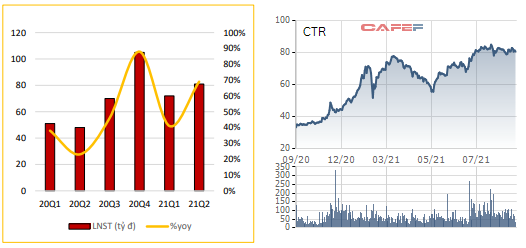

Lĩnh vực công nghệ thông tin được đánh giá là một trong số ít ngành hưởng lợi giữa những diễn biến phức tạp của đại dịch. Mã CTR của Công trình Viettel là đại diện được Agriseco Research khuyến nghị với giá mục tiêu là 94.000 đồng/cổ phiếu, tương ứng mức tăng 16% từ vùng giá hiện tại. Ngược kháng cự và hỗ trợ lần lượt là 95.000 đồng và 75.000 đồng/cổ phiếu.

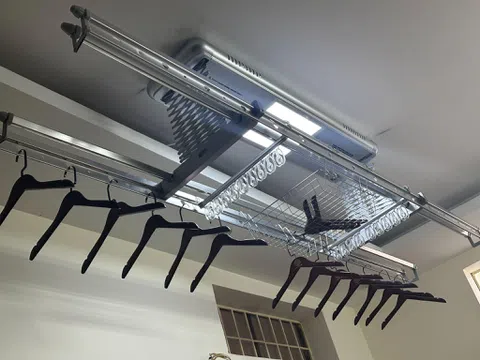

Xét về tình hình kinh doanh, lũy kế 8 tháng đầu năm, CTR ghi nhận 4.869 tỷ đồng doanh thu, tăng trưởng 31% so với cùng kỳ nhờ vào doanh thu các hợp đồng ký mới tại tất cả các mảng. Dịch vụ hạ tầng cho thuê – mảng kinh doanh mang lại biên lợi nhuận tốt được kỳ vọng sẽ tiếp tục tăng trưởng nhờ nhu cầu thuê TowerCo đang tăng cao. Trước đó vào tháng 8/2021, CTR đã ký nhiều hợp đồng cho thuê hạ tầng trên nhiều tỉnh thành như Bình Dương, Hà Nam, Vĩnh Long, Huế. Đặc biệt, CTR sẽ là doanh nghiệp hưởng lợi lớn nhờ xu hướng công nghệ 5G thông qua việc thực hiện hợp đồng cho thuê hạ tầng viễn thông phục vụ công nghệ 5G.

Tình hình kinh doanh và diễn biến giá cổ phiếu của CTR

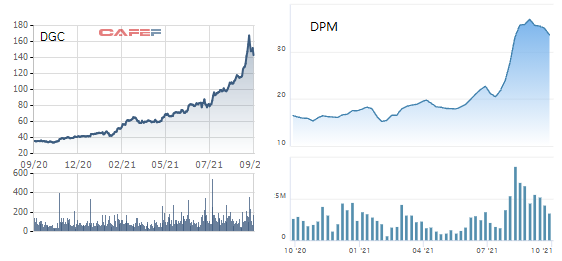

Giá phân bón liên tục tăng trong thời gian qua đã giúp các doanh nghiệp phân bón trên thị trường chứng khoán ghi nhận doanh thu tích cực. Cụ thể, giá phân bón DAP và MAP tăng mạnh, kèm theo việc giá photpho vàng tăng 25% từ đầu quý 2 và trên 75% so với cùng kỳ, giúp hỗ trợ lợi nhuận Hóa chất Đức Giang (DGC). Biên lợi nhuận cũng được cải thiện nhờ doanh nghiệp tích cực đổi mới công nghệ sản xuất và tiết giảm chi phí.

Diễn biến giá cổ phiếu, sau khi giảm khoảng 15% từ đỉnh thì thị giá đang bắt đầu đi ngang. Agriseco Research đưa ra mức giá mục tiêu: 180.000 đồng/cổ phiếu, tương ứng mức tăng trưởng 18% kể từ vùng mua là 150.000 - 155.000 đồng/cổ phiếu.

Một cổ phiếu phân bón khác là Đạm Phú Mỹ (DPM) được Agriseco Research khuyến nghị với mức upside 15%, tương ứng giá mục tiêu 38.000 đồng/cổ phiếu. Theo phân tích, DPM có vị thế đầu ngành trong mảng phân ure, kèm theo tình hình tài chính ổn định và lành mạnh.

Nhiều tín hiệu tích cực cho thấy ngành phân bón sẽ phục hồi tốt trong giai đoạn tới nhờ thiếu hụt nguồn cung bởi chính sách hạn chế xuất khẩu của Trung Quốc. Giá các loại phân bón vẫn đang tăng mạnh, trong tháng 8 đã cao hơn tới 80% so với cùng kỳ. Ngoài ra, DPM còn mảng hóa chất rất tiềm năng khi doanh nghiệp này cung cấp NH3 ra thị trường với giá bán cao gần gấp 2 lần năm ngoái.

Diễn biến giá cổ phiếu DGC và DPM trong 1 năm gần đây

Hai mã cổ phiếu bất động sản là KBC của Đô thị Kinh Bắc và NLG của Nam Long sẽ là điểm sáng trong thời gian tới. Đối với KBC, vị thế hàng đầu miền Bắc trong lĩnh vực BĐS KCN với quỹ đất lớn và tập trung vào các KCN công nghệ cao giúp thu hút được nhiều doanh nghiệp lớn như Samsung, LG và các công ty vệ tinh. Agriseco dự báo quý 3 và 4 tới đây sẽ là điểm rơi lợi nhuận của KBC khi ghi nhận các dự án đang triển khai từ năm trước và các dự án mới được cấp phép, tuy nhiên điều này sẽ thúc đẩy doanh thu trong các năm tới.

Trong khi đó, dư địa để NLG ghi nhận lợi nhuận từ việc bàn giao vào nửa sau của năm vẫn khả quan, tập trung vào dự án Akari City với quy mô 5.000 căn hộ nằm tại quận Bình Tân, TP.HCM. Ngoài ra, NLG cũng sở hữu quỹ đất tại Long An – là địa phương dẫn đầu về dòng vốn FDI trên cả nước và là nơi có nhiều dự án đầu tư công lớn.

Danh mục khuyến nghị của Agriseco Research còn các cổ phiếu khác như GMD (upside 22%), PTB (upside 17%), PVD (upside 22%), SLS (upside 15%).